Inwestowanie w fundusze to świetny sposób na pomnażanie kapitału, ale czasem konieczne staje się wycofanie środków. Decyzja o wyjściu z funduszu inwestycyjnego nie powinna być pochopna i wymaga dokładnej analizy wielu czynników. Kluczowe jest zrozumienie, kiedy taka decyzja może być uzasadniona i jak przeprowadzić ją bezpiecznie, minimalizując potencjalne straty finansowe.

Każdy inwestor prędzej czy później staje przed dylematem: czy już nadszedł odpowiedni moment, aby wycofać środki z funduszu? Wpływ mogą mieć różne okoliczności - od zmiany sytuacji życiowej, przez niską rentowność inwestycji, aż po ogólną sytuację ekonomiczną. Warto wiedzieć, że istnieją konkretne strategie i narzędzia, które pomogą podjąć optymalną decyzję.

Kluczowe wnioski:- Przed wycofaniem środków zawsze analizuj aktualną sytuację funduszu i rynku

- Sprawdź potencjalne opłaty i konsekwencje podatkowe wycofania

- Rozważ częściowe wycofanie zamiast całkowitego wyjścia z inwestycji

- Zwróć uwagę na długoterminowe cele inwestycyjne

- Unikaj emocjonalnego podejmowania decyzji finansowych

- Konsultuj się z doradcą finansowym w razie wątpliwości

- Pamiętaj o różnych rodzajach funduszy i ich indywidualnych zasadach wycofania

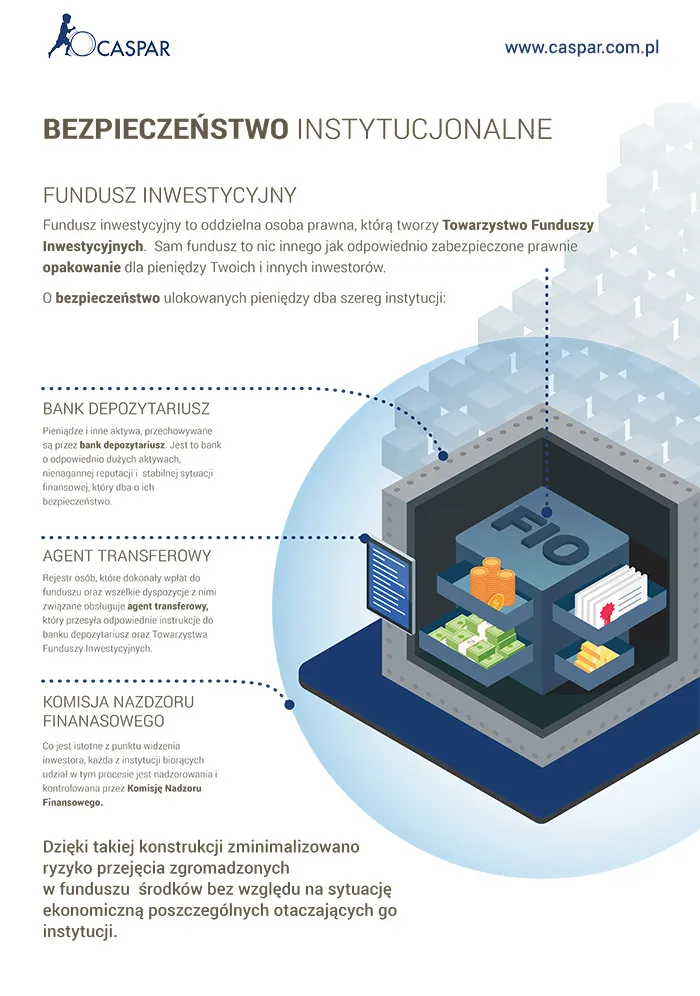

Rodzaje funduszy inwestycyjnych a możliwości wycofania środków

Na rynku funkcjonują różne rodzaje funduszy inwestycyjnych, które determinują zasady wycofania środków z funduszu. Inwestorzy mają do wyboru 4 podstawowe kategorie: fundusze akcyjne, dłużne, mieszane oraz pieniężne. Każdy z tych typów charakteryzuje się odmiennymi mechanizmami inwestowania i związanymi z nimi zasadami wycofania.

Fundusze akcyjne, skupiające się na inwestycjach w akcje spółek, oferują najwyższe ryzyko, ale i potencjalnie najwyższą stopę zwrotu. Kiedy wycofać się z funduszu inwestycyjnego tego typu? Najczęściej w momencie osiągnięcia zakładanego zysku lub gdy sytuacja rynkowa staje się niestabilna. Fundusze dłużne, inwestujące w obligacje, charakteryzują się niższym ryzykiem i bardziej przewidywalnymi zasadami wycofania środków.

Fundusze mieszane stanowią kompromis między akcyjnymi a dłużnymi, łącząc różne klasy aktywów. Ich zasady wyjścia z inwestycji są bardziej elastyczne, co pozwala inwestorom na bardziej zdywersyfikowane strategie wycofania. Fundusze pieniężne, najbezpieczniejsze w grupie, umożliwiają praktycznie natychmiastowe wycofanie środków bez znaczących konsekwencji finansowych.

Kluczowe sygnały wskazujące na konieczność wycofania inwestycji

Decyzja o wycofaniu środków z funduszu powinna być poprzedzona dokładną analizą wskaźników ekonomicznych. Kluczowym sygnałem są spadki wartości jednostki uczestnictwa przekraczające 15% w ciągu krótkiego okresu. Taki scenariusz może oznaczać, że kontynuacja inwestycji wiąże się z ryzykiem dalszych strat.

Istotnym czynnikiem są również zmiany na globalnym rynku finansowym. Konsekwencje wycofania pieniędzy z funduszu mogą być mniej dotkliwe niż ryzyko utrzymywania inwestycji w niestabilnym otoczeniu ekonomicznym. Warto obserwować trendy makroekonomiczne, takie jak wahania stóp procentowych, inflacja czy sytuacja geopolityczna.

Indywidualne okoliczności życiowe również mogą być przesłanką do wycofania środków. Utrata pracy, konieczność pilnego zgromadzenia kapitału lub zmiana celów inwestycyjnych to uzasadnione powody, dla których warto rozważyć wyjście z funduszu. Strategie wychodzenia z inwestycji powinny być zawsze poprzedzone rzetelną analizą aktualnej sytuacji.

Profesjonalni inwestorzy zwracają uwagę na wskaźniki takie jak: rentowność funduszu w porównaniu do benchmarku, poziom ryzyka oraz zgodność z pierwotnymi celami inwestycyjnymi. Opłaty przy wycofaniu funduszu stanowią również istotny element decyzyjny, który należy dokładnie przeanalizować.

Czytaj więcej: Jak działa rynek walutowy forex? Poradnik dla początkujących

Konsekwencje przedwczesnego wycofania środków z funduszu

Przedwczesne wycofanie środków z funduszu może wiązać się z istotnymi konsekwencjami finansowymi. Inwestorzy często nie zdają sobie sprawy ze skali potencjalnych strat, które mogą znacząco uszczuplić ich kapitał.

| Rodzaj opłaty | Wysokość |

| Opłata manipulacyjna | Do 5% wartości inwestycji |

| Podatek od zysków kapitałowych | 19% wypracowanego zysku |

| Opłata za wcześniejsze wycofanie | 1-3% wartości inwestycji |

Strategiczne planowanie momentu wycofania inwestycji

Kluczem do skutecznego wycofania środków z funduszu jest precyzyjne zaplanowanie momentu wyjścia. Analiza dotychczasowej efektywności funduszu wymaga kompleksowego podejścia, które uwzględnia zarówno krótkoterminowe, jak i długoterminowe wskaźniki inwestycyjne.

Profesjonalni inwestorzy stosują 3 podstawowe kryteria oceny inwestycji: rentowność, poziom ryzyka oraz zgodność z pierwotnymi celami inwestycyjnymi. Kiedy wycofać się z funduszu inwestycyjnego staje się oczywiste, gdy co najmniej jeden z tych wskaźników odbiega znacząco od początkowych założeń.

Procedura bezpiecznego wycofania środków krok po kroku

Pierwszy krok to dokładne sprawdzenie dokumentacji funduszu. Zasady wyjścia z inwestycji różnią się w zależności od rodzaju funduszu, dlatego konieczne jest szczegółowe zapoznanie się z warunkami umowy.

Kolejnym etapem jest przygotowanie niezbędnych dokumentów. Lista wymaganych dokumentów obejmuje zazwyczaj: dowód osobisty, umowę inwestycyjną, formularz wycofania środków oraz potwierdzenie tożsamości.

- Oryginał umowy inwestycyjnej

- Aktualny dowód osobisty

- Formularz wycofania środków

- Potwierdzenie numeru rachunku bankowego

Finalizacja procesu następuje po weryfikacji dokumentów i zaakceptowaniu wniosku przez towarzystwo funduszy. Konsekwencje wycofania pieniędzy z funduszu mogą obejmować opłaty manipulacyjne oraz podatek od zysków kapitałowych.

Optymalizacja podatkowa przy wycofaniu środków z funduszu

| Scenariusz podatkowy | Obciążenie podatkowe |

| Inwestycja krótsza niż rok | 19% podatku od całości zysku |

| Inwestycja dłuższa niż rok | Możliwość częściowego zwolnienia podatkowego |

| Strata na inwestycji | Możliwość odliczenia od przyszłych dochodów |

Podejmując decyzję o strategiach wychodzenia z inwestycji, warto uwzględnić aspekty podatkowe. Każdy scenariusz wycofania środków może mieć inne konsekwencje fiskalne, które warto dokładnie przeanalizować.

Kluczowe jest zrozumienie, że odpowiednie rozplanowanie momentu wycofania może znacząco wpłynąć na ostateczne obciążenia podatkowe. Konsultacja z doradcą podatkowym często pozwala zoptymalizować proces wycofania.

Profesjonalne podejście do optymalizacji podatkowej może przynieść wymierne korzyści finansowe, zmniejszając ostateczne obciążenia związane z wycofaniem środków z funduszu inwestycyjnego.Alternatywne strategie wobec całkowitego wycofania inwestycji

Całkowite wycofanie środków nie zawsze jest najlepszym rozwiązaniem. Kiedy wycofać się z funduszu inwestycyjnego częściowo? Istnieje kilka strategii, które pozwalają zachować część inwestycji przy minimalizacji ryzyka.

- Częściowe wycofanie środków

- Przekierowanie inwestycji do innego funduszu

- Zawieszenie wpłat bez całkowitego wycofania

- Dywersyfikacja poprzez podział środków

Pierwsza strategia polega na wycofaniu tylko części środków, pozostawiając resztę w funduszu. To bezpieczne rozwiązanie dla inwestorów, którzy chcą zachować częściową ekspozycję na rynek.

Druga opcja to przekierowanie środków do innego funduszu o podobnym profilu ryzyka. Wycofanie środków z funduszu staje się wtedy procesem bardziej dynamicznym i elastycznym, pozwalającym na zachowanie ciągłości inwestycyjnej.

Ostatnia strategia zakłada całkowitą zmianę podejścia inwestycyjnego, polegającą na dywersyfikacji środków między różne typy funduszy. To najbardziej zaawansowana metoda minimalizacji ryzyka inwestycyjnego.

Bezpieczne strategie wyjścia z inwestycji bez niepotrzebnego ryzyka

Decyzja o wycofaniu środków z funduszu inwestycyjnego wymaga kompleksowego podejścia, które uwzględnia zarówno aspekty finansowe, jak i indywidualną sytuację inwestora. Kluczem do sukcesu jest świadome planowanie, które pozwala zminimalizować straty i maksymalnie wykorzystać potencjał inwestycyjny. Profesjonalni inwestorzy wiedzą, że nie ma uniwersalnego rozwiązania - każda decyzja powinna być poprzedzona dokładną analizą.

Najważniejsze wnioski płynące z przeprowadzonej analizy wskazują na kilka kluczowych elementów skutecznego wycofania środków. Po pierwsze, zawsze należy dokładnie sprawdzić warunki funduszu i związane z nim opłaty. Po drugie, warto rozważyć alternatywne strategie, takie jak częściowe wycofanie lub przekierowanie środków do innych funduszy. Optymalizacja podatkowa oraz świadomość konsekwencji finansowych to kolejne istotne aspekty, które mogą znacząco wpłynąć na ostateczny wynik inwestycji.

Podsumowując, skuteczne wycofanie środków z funduszu to proces wymagający cierpliwości, wiedzy i strategicznego myślenia. Inwestorzy, którzy podchodzą do tego zagadnienia w sposób kompleksowy, są w stanie nie tylko uniknąć niepotrzebnych strat, ale również efektywnie zarządzać swoim kapitałem. Kluczem jest ciągłe dokształcanie się i elastyczne podejście do zmieniających się warunków rynkowych.